Tiền đang dư thừa chỉ là tạm thời

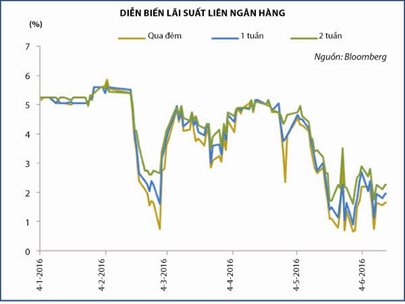

Diễn biến lãi suất liên ngân hàng nhìn chung duy trì ở mặt bằng khá cao (4-5%/năm cho cả ba kỳ hạn qua đêm, một tuần và hai tuần) trong phần lớn thời gian của sáu tháng đầu năm nay. Tuy vậy, loại lãi suất này vẫn có hai đợt điều chỉnh khá mạnh trong khoảng thời gian hai quí vừa qua.

Lần thứ nhất là thời điểm cuối tháng 2, đầu tháng 3, lãi suất đã có lúc giảm xuống dưới 1%/năm do đây là những tuần đầu sau Tết Nguyên đán, nhu cầu chi trả giảm mạnh trong khi lượng tiền dư thừa có xu hướng quay trở lại giúp thanh khoản hệ thống dư thừa. Tuy nhiên, ngay sau đó, lãi suất đã tăng nhanh và duy trì ở mức 3-5%/năm trong khoảng thời gian từ cuối tháng 3 đến hết tháng 4.

Lần điều chỉnh mạnh thứ hai của lãi suất liên ngân hàng là giai đoạn từ giữa tháng 5 trở lại đây. Lãi suất các kỳ hạn qua đêm, một tuần và hai tuần đã có lúc giảm xuống mức thấp nhất trong vòng một năm và duy trì ở mức 1-2%/năm trong vòng tám tuần liên tiếp.

Việc thanh khoản hệ thống ngân hàng được cải thiện rõ nét từ thời điểm cuối quí 2 cho đến nay nhiều khả năng xuất phát từ tình trạng dư thừa tạm thời của tiền đồng sau khi Ngân hàng Nhà nước (NHNN) liên tiếp mua vào ngoại tệ (ước tính khoảng 8 tỉ đô la Mỹ) nhằm cải thiện dự trữ ngoại hối.

Ngoài ra, theo số liệu do Tổng cục Thống kê công bố mới đây, tăng trưởng M2 tính đến ngày 20-6-2016 đạt mức 8,07% so với cuối năm 2015 (cùng kỳ năm trước chỉ tăng 5,09%) và tăng trưởng huy động vốn của các tổ chức tín dụng cũng đạt mức tương đương (8,23% - cao hơn mức 4,58% cùng kỳ năm ngoái).

Trong khi đó, tăng trưởng tín dụng của toàn nền kinh tế tính đến cùng thời điểm như trên lại chỉ ở mức 6,2%, tức là thấp hơn tăng trưởng huy động và tăng trưởng M2 khoảng 2%. Chính sự chênh lệch cán cân vốn theo hướng nghiêng về phía cung là nguyên nhân chính giúp thanh khoản hệ thống nhìn chung vẫn đang duy trì được trạng thái tích cực.

Với các số liệu như trên, theo tính toán, tính đến ngày 20-6-2016, chênh lệch giữa phần tăng thêm của cung tiền M2 và phần tăng thêm của tín dụng ước tính vào khoảng 197.000 tỉ đồng. Qua quan sát của người viết thì một phần lượng tiền dư ra này đã được các ngân hàng thương mại đầu tư mới vào kênh trái phiếu chính phủ với tổng lượng vốn ròng rót vào đây tính đến hết ngày 20-6 là khoảng 80.000 tỉ đồng. Ngoài ra, để trung hòa bớt lượng tiền đồng đã bơm ra nhằm tránh rủi ro lạm phát, NHNN đã phát hành trở lại tín phiếu NHNN với tổng giá trị tiền hút ròng về tính đến ngày 15-7 vào khoảng 40.000 tỉ đồng.

Thanh khoản tốt dần lên đã giúp các ngân hàng giải tỏa đáng kể áp lực phải tăng lãi suất huy động tiết kiệm từ dân cư. Thêm vào đó, Thông tư 06 (sửa đổi một số điều của Thông tư 36) được ban hành hồi đầu tháng 6 vừa qua đã có một sửa đổi quan trọng so với dự thảo ban đầu là chưa vội điều chỉnh giảm tỷ lệ dùng vốn ngắn hạn cho vay vốn trung và dài hạn từ mức 60% hiện nay xuống mức 40% ngay trong năm 2016 mà lùi dần xuống các mốc 50% và 40% lần lượt trong hai năm 2017 và 2018.

Điểm sửa đổi này được đánh giá sẽ giúp các ngân hàng giải tỏa áp lực phải tăng vốn huy động trung và dài hạn bằng mọi giá ngay trong các tháng còn lại của năm nay. Qua đó, sức ép tăng lãi suất (xét trên bình diện toàn hệ thống) cũng tạm thời giảm bớt, ít nhất là trong ngắn hạn.

Tuy vậy, cũng cần lưu ý việc dư thừa thanh khoản của hệ thống ngân hàng như phân tích ở trên nhiều khả năng chỉ mang tính tạm thời và ngắn hạn.

Việc dư thừa thanh khoản của hệ thống ngân hàng như phân tích ở trên nhiều khả năng chỉ mang tính tạm thời và ngắn hạn.

Với rủi ro lạm phát đang tăng nhanh trở lại (tính đến thời điểm cuối tháng 6, CPI đã tăng 2,35% so với cuối năm 2015 và dự kiến sẽ tăng từ 4-5% cho cả năm nay), NHNN sẽ phải rất thận trọng trong việc điều tiết cung tiền.

Ở phía ngược lại, sáu tháng cuối năm là thời điểm tín dụng có xu hướng tăng tốc mạnh khi các doanh nghiệp bước vào mùa cao điểm sản xuất kinh doanh nên cầu về vốn chắc chắn sẽ có xu hướng tăng nhanh hơn so với hai quí đầu năm.

NHNN hiện vẫn giữ nguyên mục tiêu tăng trưởng tín dụng ở mức 18-20% cho cả năm nay, đồng nghĩa với room để các ngân hàng phát triển tín dụng vẫn còn khá lớn (12-14% cho sáu tháng còn lại, tức trung bình mỗi tháng tới, dư nợ cho vay có thể tăng thêm từ 2-2,3%).

Bên cạnh đó, Kho bạc Nhà nước mới đây cũng đã điều chỉnh tăng kế hoạch phát hành trái phiếu Chính phủ cho cả năm nay thêm 30.000 tỉ đồng (từ mức 220.000 tỉ đồng lên 250.000 tỉ đồng), trong đó tập trung chủ yếu tăng ở kỳ hạn năm năm. Diễn biến này cũng sẽ góp phần khiến cầu về nguồn vốn tăng thêm. Khi cầu về vốn tăng nhanh hơn so với cung, lãi suất cũng sẽ chịu sức ép tăng. Mặc dù vậy, kể cả trong kịch bản phải tăng thêm, mức tăng của lãi suất cho vay nhiều khả năng cũng chỉ ở mức nhỏ (dưới 0,5%).

Theo Linh Trang (Thesaigontimes)

- Loại cá rẻ hơn cá hồi, là kho DHA nhưng nhiều người bỏ qua

- Chuyên gia chia sẻ cách bảo quản thực phẩm trong tủ lạnh an toàn, giữ lại giá trị dinh dưỡng

- Bé 3 tuổi ng.ộ đ.ộ.c chì nặng, tiên lượng xấu do dùng thuốc nam không rõ nguồn gốc

- Bé 4 tuổi t.ử v.ong do ăn trứng sai cách, người Việt cần bỏ ngay thói quen luộc trứng theo cách này

- Đột phá mới: Có thể phát hiện ung thư nguy hiểm trong vài phút

- 6 cách tẩy bay mọi vết bẩn trên nệm

- 6 loại rau xanh giúp cho trái tim khỏe mạnh

- 4 dấu hiệu cảnh báo bạn không nhận đủ chất xơ trong chế độ ăn uống

- Phát tán video 'nhạy cảm' khi người yêu cũ có người yêu mới: Hành vi đê hèn

- 3 học sinh dựng hiện trường t.ự t.ử khiến nhiều lực lượng mò dưới kênh suốt nhiều giờ

- Chuyện lạ ở Lâm Đồng: 3 chị em ruột cưới cùng 1 ngày, tất cả cùng đến hôn trường tiệc cưới

- Miễn phí đường dây nóng phòng dịch nCoV, thêm 22 hotline bệnh viện tiếp nhận thông tin dịch bệnh này

- Miền Bắc có mưa và rét đậm, Hà Nội lạnh 11 độ

- Máy bay Vietjet lại gặp sự cố, hạ cánh khẩn cấp xuống sân bay Đài Loan

- Vừa nghỉ Tết tây xong, dân mạng lại đua nhau tìm lịch nghỉ Tết ta năm 2019

- Sau khi gây sốc cho cổ đông với kết quả sau kiểm toán, HAGL của bầu Đức lập tức "giãi bày"

- Con Cưng lại tung "bằng chứng" về việc kinh doanh hàng chính hãng

- Trung Quốc chuẩn bị phá giá NDT?

- Doanh nghiệp BĐS: Chuyển hướng, đổi nhận diện?

- Hồi kết cho những công ty gia đình?